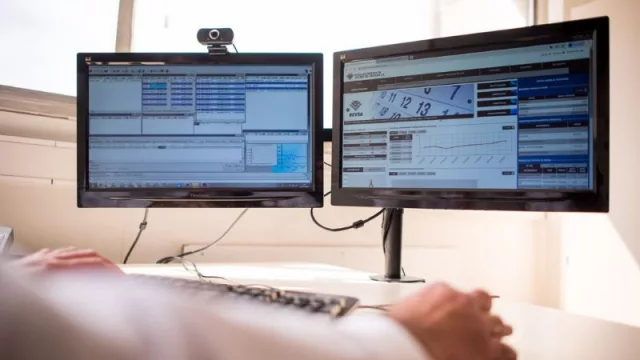

La suscripción y colocación se realizó a través del procedimiento de licitación de la Bolsa Electrónica de Valores del Uruguay SA (BEVSA), mediante el sistema de negociación electrónica SIOPEL desarrollado por el MAE de Argentina con aportes relevantes de BEVSA, y que es utilizado también en otros países de América Latina.

Los activos del fideicomiso serán un porcentaje de la recaudación bruta por venta de boletos de CUTCSA (excluyendo los montos correspondientes a los subsidios de la Intendencia de Montevideo) por el equivalente a los US$ 124.000 –aproximadamente– mensuales durante el período de gracia y a US$ 382.000 –aproximadamente– mensuales una vez finalizado el período de gracia. Esto determina que la emisión tiene como garantía los fondos correspondientes a CUTCSA del fideicomiso del Sistema de Transporte Metropolitano (STM) por venta de boletos.

La suscripción se realizó en dos tramos comenzando el miércoles por el mayorista competitivo. Se licitaron 135 millones de Unidades Indexadas –equivalentes a unos US$ 20,7 millones–, un 90% de la emisión, y se recibieron ofertas por 154.310.000 UI. De esta manera, la demanda en este tramo estuvo 14,3% por encima a la oferta disponible, con precios que oscilaron entre 99,62% y 103,6% con un precio promedio de 101,94%.

Con estos números el jueves se realizó la licitación del tramo no competitivo por el 10% restante de la emisión de 15 millones de UI a precio único de 102,08, equivalente al precio promedio ponderado que correspondería a una adjudicación del 90% del total a emitir, con las ofertas del tramo competitivo. La demanda en este tramo no competitivo fue de 14:194.951 UI, un 95% del monto máximo a emitir en el tramo minorista, que fue asignado en su totalidad.

De esta forma la colocación global finalizó con un precio promedio ponderado 102,08, con un máximo de 103,06 y un mínimo aceptado de 101,04, y con una demanda global que alcanzó los 168.504.951 UI para los 150 millones de UI disponibles, lo que determinó una demanda 12% superior a la oferta total.

Los títulos correspondientes a esta emisión fueron calificados con grado inversor con la nota BBBuy por la agencia CARE Calificadora de Riesgo S.R.L., y pagarán un interés del 4,75% lineal anual en Unidades Indexadas durante los 7 años de vigencia.

CUTCSA actuará como fideicomitente, mientras que EF Asset Management será el fiduciario y BEVSA participó como entidad representante. Por otra parte, la estructuración legal de la emisión estuvo a cargo de Ferrere Abogados mientras que la estructuración financiera la llevó adelante CPA Ferrere.

Eduardo Barbieri, gerente general de la Bolsa Electrónica de Valores, se manifestó muy satisfecho con la colocación de la emisión y del efecto positivo y las mejoras que implica para el sistema de transporte público de Montevideo.

“El empuje que hemos dado a esta modalidad de fideicomisos ha permitido que se lleven adelante las inversiones necesarias en varios proyectos relevantes, en este caso para apostar a un transporte colectivo cada vez más sustentable que reduzca la huella de carbono y cuide el medio ambiente”, señaló Barbieri.

Por su parte, el presidente de CUTCSA, Juan Salgado, resaltó la importancia de haber concretado con éxito este primer fideicomiso propio que contribuirá a financiar la renovación del 25% de la flota por ómnibus eléctricos antes del año 2025.

“Nuestra empresa se comprometió a fines de 2021 a no comprar más ómnibus a gasoil y a renovar la flota actual por ómnibus eléctricos en forma gradual. Este plan incluye un cronograma que tiene su primer gran hito el año 2025 con la renovación del 25% de su flota y finaliza en el año 2040 con el 100% de las unidades eléctricas”, concluyó Salgado.

Tu opinión enriquece este artículo: