Sucan, la empresa uruguaya dedicada a la venta de alimentos, accesorios y servicios para mascotas, saldrá al mercado a través de Crowder con una emisión de obligaciones negociables por $ 32 millones. La propuesta, que se realiza bajo supervisión del Banco Central del Uruguay, permitirá que cualquier persona o empresa pueda invertir desde $ 4.000.

El financiamiento será en pesos uruguayos, con un plazo de cinco años (vence el 31 de julio de 2030) y una tasa de interés del 16% anual, pagadera cada seis meses (enero y julio). Habrá cancelaciones parciales a partir de 2026 y el pago final al vencimiento. La suscripción se abrirá el 31 de julio de 2025 y estará disponible durante 45 días en la plataforma de Crowder.

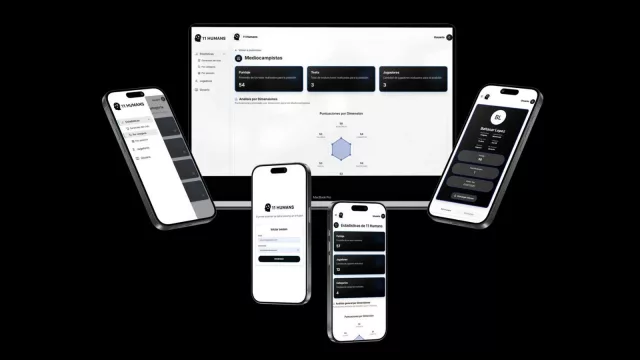

¿Para qué usará Sucan estos fondos? El plan incluye abrir un nuevo local en Ciudad de la Costa en 2025 (con una inversión estimada en $ 8 millones) y otro en Montevideo en 2026 por un monto similar. También destinará $ 6 millones a adelantos a proveedores, $ 6 millones para cancelar deuda con HSBC, $ 2 millones a su desarrollo tecnológico (plataforma web) y $ 2 millones para contingencias y capital de trabajo.

La emisión contará con garantías específicas: Sucan cederá a Crowder los cobros que recibe por ventas con tarjetas (Visa y otras), que hoy representan unos $ 10 millones al mes, y los principales accionistas serán fiadores solidarios.

Sucan fue fundada en 2018 y se transformó en sociedad por acciones simplificada en 2023. Hoy opera cuatro locales en Montevideo y Maldonado, un centro de distribución y una plataforma online que concentra el 45% de sus ventas (30% en su propio e-commerce y 15% vía Mercado Libre). El resto de las ventas se realiza en tiendas físicas. Entre 2021 y 2024, la empresa creció en promedio un 45% anual y proyecta mantener un margen bruto superior al 65%. Su directorio está integrado por Andrés Sánchez (CEO) y Juan Cruz Arburuas (CFO), mientras que Francisco Magnoni ocupa la gerencia general.

El prospecto advierte riesgos vinculados a la economía (inflación, tipo de cambio), a la competencia y a posibles interrupciones en la cadena de abastecimiento. También menciona el riesgo de que el flujo de cobranzas cedido como garantía no cubra los compromisos, aunque Sucan prevé mecanismos para reforzar la cobertura si es necesario.

Tu opinión enriquece este artículo: