Dicho en muy pocas palabras, Mercury es la forma más fácil y segura de invertir en préstamos. Dicho en términos un poco más técnicos, lo que Mercury propone es democratizar el acceso a la industria de préstamos haciéndolo accesible a toda clase de inversores, desde profesionales que busquen diversificar su portafolio hasta aquellos que estén dando sus primeros pasos y busquen generar un retorno pasivo de su capital.

“Lo que hace Mercury es abrir la cancha y abrir el juego para que inversionistas retail puedan participar de un mercado muy atractivo como es el de los créditos al consumo”, dijo Camilo Sánchez a InfoNegocios, agregando que esto se logra “cediendo cartera de créditos originados por las principales crediticias que existen actualmente en plaza”.

De este modo, el inversionista percibe los intereses pautados originalmente entre las entidades crediticias y sus clientes, partiendo de una base segura o que ofrece tranquilidad ya que se tratan de créditos de buena calidad.

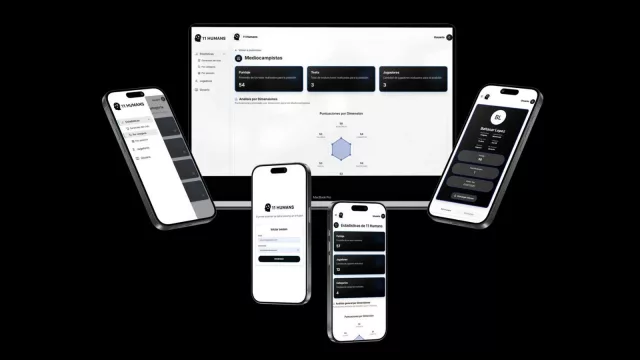

Con un alto componente tecnológico, el mecanismo de Mercury permite observar la evolución de la cartera a tiempo real, obtener estadísticas de cumplimiento de pagos de la cartera y en un futuro, ofrecer créditos en el mercado secundario dentro de la misma plataforma.

Es decir, esta fintech funciona como un enlace entre originadores de créditos y personas que buscan rentabilizar un capital excedente, colaborando a su vez en una mejora en las condiciones de endeudamiento, dado que abre el mercado a inversionistas con expectativas sin duda mucho más moderadas que los grandes jugadores tradicionales.

“Hasta el momento trabajamos solamente con créditos de excelente calidad”, enfatizó Sánchez, señalando que en caso de invertir en créditos al consumo a través de Mercury el inversor “recibirá vales que documentan créditos otorgados a personas con impecable historial crediticio, sin incumplimientos en el clearing y de buena nota en la central de riesgos del Banco Central”.

A propósito de la rentabilidad y los plazos de las inversiones, el gerente comercial de Mercury dijo que varían en función de la disponibilidad de las crediticias, “pero a modo de ejemplo, en este momento se pueden invertir US$ 10.000 con la expectativa de generar US$ 16.000 en un plazo de 24 meses”.

Para Sánchez el punto importante está en plantearse invertir capitales de riesgo en este tipo de mecanismos ya que la naturaleza de la inversión tiene un componente variable.

“La cartera de deudores siempre tendrá un comportamiento variable -apunta Sánchez-, y si bien una parte importante de las personas pagan perfecto, existen personas que se retrasan en sus pagos generando importantes intereses moratorios que se suman a la rentabilidad inicial, mejorando la performance de la inversión”.

Dicho esto, también hay que remarcar que la existencia de impagos también afecta el rendimiento -en este caso de manera negativa-, aunque la documentación de la deuda a través de vales habilita el cobro judicial en caso de llegar a esa instancia.

“La figura jurídica que perfecciona el negocio es una simple cesión de créditos, que establece que los créditos originados por una crediticia determinada ahora pertenecen a un nuevo acreedor”, señaló el ejecutivo de Mercury, agregando que “en el documento se enumeran los vales correspondientes a la vez que se pauta un precio, se establece un plazo y se acuerda un valor que se desprende de la suma del total de cada vale individual”.

En suma, Mercury llega al mercado para generar una sinergia de trabajo en la que todas las partes ganen, ya que por un lado las crediticias se financian para volver a prestar, por otro el inversionista proyecta un interés difícil de percibir de otra manera y finalmente los clientes de las crediticias -quienes se endeudan para sobrellevar un costo de vida elevado-, obtienen mejores condiciones dada la existencia de mayor capital disponible para prestarse.

Tu opinión enriquece este artículo: